入局越南跨境市场,中国卖家须注意这些税务问题

电子商务的定义相当宽泛,就本文而言,电子商务是指通过数字平台销售商品和或提供商业服务,商家无需在对应国家所在司法管辖区有实体公司即可进行销售。

越南市场中,如果外国供应商获得收入,则由与其开展业务的越南公司代扣、申报和汇缴税款,该税称为外国承包商税(FCT)。

过去二十年来,这项税收对越南的国家预算做出了巨大贡献。然而,随着过去十年技术快速发展,越南政府已经意识到需要对该税收进行改革。

新市场税务合规准备做充分,才能抓住东南亚直播电商新机遇,5月12日问答街东南亚直播峰会·深圳站召开在即,【点击此处】报名不迷路

1、越南电子商务企业税收

2022年1月1日之前,外国承包商税仅适用于企业对企业(B2B)交易,因此预扣税规则不适用于对外国供应商直接从越南公民个人赚取的收入征税,越南税务机关也缺乏对此类收入征税的有效机制。因此,线上供应商和服务提供商能够能够躲过该项税额。

意识到错失了数百万美元的收入之后,越南财政部于2021年9月29日发布了第08/2021/TT-BTC号通知。该通知中的税收规定自2022年1月1日起生效,内容涵盖在越南没有常设机构的境外供应商提供的电子商务、数字平台业务以及其他服务的税务管理,主要内容要点如下:

• 在越南赚取收入(无论是B2B还是B2C交易)的外国供应商和服务提供商必须通过越南在线税务门户的税务总局(GDT)对其收入进行注册、申报和纳税。

• 越南税务总局将把未注册供应商和服务提供商的收入和业务详细信息转发给商业银行总部以及金融中介机构,以进行对账和预扣税款。

• 商业银行和金融中介机构必须最迟在每月20日之前预扣适当税款,并使用03/NCCNN表格申报其预扣税款。银行和金融服务实体的税务报告和预扣义务在收到越南税务总局的正式公告后开始履行。

• 如果越南当地个人使用信用卡或商业银行和金融中介机构预扣税的支付方式购买商品和服务,却避开了该项税款的话,那么这些金融机构需要在每月10日之前使用04/NCCNN表格向税务总局报告相关款项。

• 截至2023年5月8日,共有53家外国供应商通过越南税务总局的在线税务门户在越南注册并依法纳税。税务总局也通过官方信函公布了此类供应商的名单,该名单包括许多家喻户晓的名字,例如Netflix、Zoom和Facebook等。

2、常见问题解答:越南电子商务征税与税务合规注意事项

那么,在越南赚取收入而没有在越南实际成立线下企业的外国供应商,如何在越南注册并纳税呢?这些在线交易适用的税率是多少?越南与其他国家之间的避免双重征税协议(DTAA)如何适用?

问题1:外国供应商如何在越南注册并纳税?

答:首先,商家需要使用专用电子邮件地址并通过税务总局的在线税务门户 进行注册才能进行在线税务交易。请注意,该门户网站也提供英文版本。

然后,点击“税务登记”并填写所需信息。信息将被整理并自动填写成表格01/NCCNN以提交给税务总局。

随后,税务总局将向商家发出用于纳税申报和汇款的验证码。任何后续信息变更均可使用表格01-1/NCCNN进行修改。

注册过程完成后,商家可以通过单击“纳税申报”按钮开始使用该税务账户对商家在越南的收入进行纳税申报。申报的信息将进行整理,并需要每季度向税务总局提交一次。

纳税申报完成后,税务总局将提供纳税识别码。

商家可以通过在线税务门户将可兑换外币的税款汇至税务总局的收税账户。为此,商家必须正确引用之前提供的纳税标识符才能完成付款。

应该注意的是,税收不足可能会导致每天0.03%的滞纳金。实际税款汇出应略高于为支付任何银行费用或外汇汇率波动而提供的估计金额。多缴的税款均可结转以抵扣下一报告期的应纳税款。

问题2:适用的税率是多少?

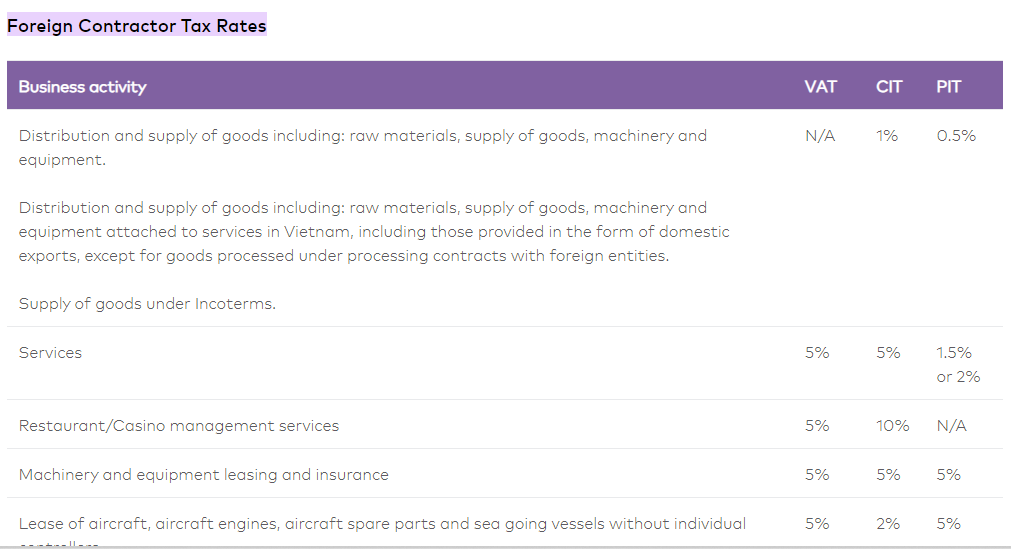

答:适用的税种包括增值税(VAT)和企业所得税(CIT),与当地实体征收的外国承包商预扣税类似。外国承包商预扣税率 的适用税率具体可在税务官网找到,部分税率如下:

问题3:这条规则是否适用于商家作为通过eBay和亚马逊向越南客户销售商品的个体经营者?

答:理论上是可以的。然而,越南财政部也注意到在向外国个体工商户征税方面存在一定障碍。目前,该公司正在与Shopee、eBay和淘宝等在线电子商务平台联络,以提出一种有效的方法,向在线供应商征税,同时尽量减少对在线市场运营的干扰。事实上,当地的个体工商户和经营户都是需要缴纳地方税的,而且管理起来也很容易。另一方面,没有一个外资个体工商户愿意自愿登记、自愿纳税。

问题4:如果商家对源自越南的收入进行登记并纳税,那么该商家在越南的企业客户是否仍需要就向我们支付的款项报告并缴纳预扣税?

答:如果商家作为外国供应商注册并纳税,税务总局将通过其在线税务门户对商家进行公示,并且商家在越南的本地客户将无需预扣税款,这已得到官方信函的确认。17832//CTHN-TTHT,由河内省税务局于2023年4月4日签发。

问题5:商家公司位于与越南有《避免双重征税协议》(DTAA)的国家并在其中开展业务。商家应该只向联邦政府纳税吗?根据避免双重征税协议,商家从越南客户获得的收入是否应该免税?

答:需要注意的是,《避免双重征税协议》授予的税收减免不会自动适用。商家需要确定源自越南的收入类型,并评估它们是否可以享受税收减免。如果符合税收减免资格的条件,商家可以向越南税务机关申请免税或减税。

《避免双重征税协议》的官方定义是“避免双重征税和防止所得税逃税的协议”,这意味着只有所得税可以根据越南与其他税收管辖区之间的避免双重征税协定享受免税或减税。截至2023年,越南已与80多个国家和地区谈判并签署避免双重征税协定。

若税务机关认为商家符合税收减免的条件并确认商家的资格,商家以后只需缴纳增值税。

《避免双重征税协议》下税收减免的评估和申请是复杂而漫长的过程。强烈建议商家咨询税务顾问,他们可以在技术分析和申请程序方面为您提供实际帮助。

封面图源:图虫创意

编译:刘志伟

(来源:问答街编辑部)

以上内容源自外媒,由问答街后台编辑整理汇总,其目的在于收集传播行业新闻资讯,问答街不对其真实性、可靠性承担任何法律责任,如有侵权请联系删除。特此声明!

图片声明:本站部分配图来自人工智能系统AI生成,觅知网授权图片,PxHere摄影无版权图库。本站只作为美观性配图使用,无任何非法侵犯第三方意图,一切解释权归图片著作权方,本站不承担任何责任。如有恶意碰瓷者,必当奉陪到底严惩不贷!

内容声明:本文中引用的各种信息及资料(包括但不限于文字、数据、图表及超链接等)均来源于该信息及资料的相关主体(包括但不限于公司、媒体、协会等机构)的官方网站或公开发表的信息。部分内容参考包括:(百度百科,百度知道,头条百科,中国民法典,刑法,牛津词典,新华词典,汉语词典,国家院校,科普平台)等数据,内容仅供参考使用,不准确地方联系删除处理!本站为非盈利性质站点,发布内容不收取任何费用也不接任何广告!

免责声明:我们致力于保护作者版权,注重分享,被刊用文章因无法核实真实出处,未能及时与作者取得联系,或有版权异议的,请联系管理员,我们会立即处理,本文部分文字与图片资源来自于网络,部分文章是来自自研大数据AI进行生成,内容摘自(百度百科,百度知道,头条百科,中国民法典,刑法,牛津词典,新华词典,汉语词典,国家院校,科普平台)等数据,内容仅供学习参考,不准确地方联系删除处理!的,若有来源标注错误或侵犯了您的合法权益,请立即通知我们,情况属实,我们会第一时间予以删除,并同时向您表示歉意,谢谢!